資産形成や資産運用が必要ってニュースでよく見かけるようになったけど

何から始めればよいかわからないし

出てくる言葉も難しいから

失敗しないか不安…

JAバンクでは

そんなお悩みをお持ちのお客様に、

目的に応じたお金の管理の仕方や

ライフプランに沿った資産形成・運用のサポートをしています。

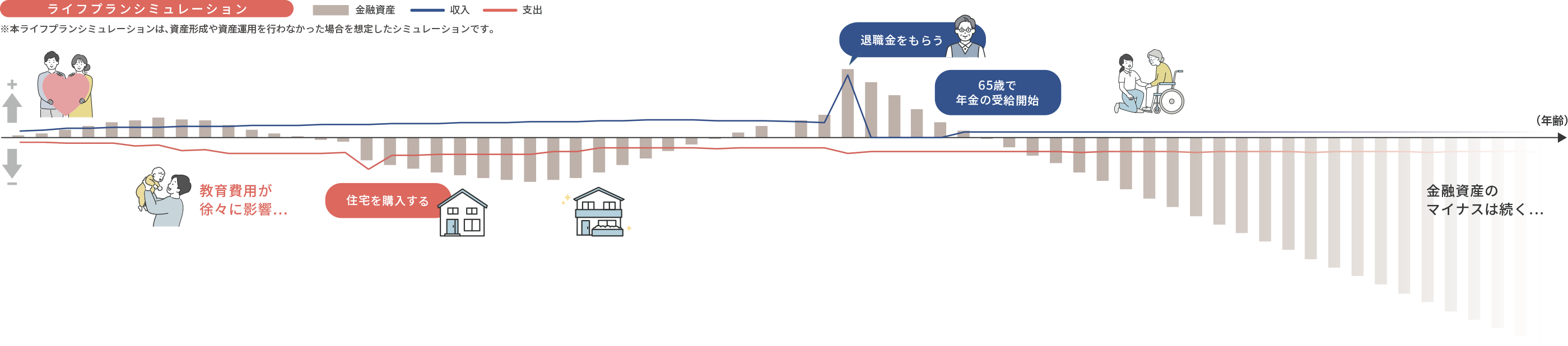

人生にはさまざまなライフイベントが待っています。それぞれのイベントにお金が必要になります。

-

結婚関連費用

- 結婚費用(全国推計値)

- 357万円

(このうち挙式、披露宴・

ウエディングパーティー費用:292.3万円)- 親・親族からの援助総額

- 179万円

(全国推計値)

出所:ゼクシィ 結婚トレンド調査2021調べ、

新婚生活実態調査2020(リクルートブライダル総研調べ) -

教育関連費用(子1人あたり)

- 幼稚園から大学卒業までの教育費総額

すべて国公立

796万円

すべて私立

2,379万円

出所:文部科学省「平成30年度子供の学習費調査」

および日本学生支援機構「平成30年度 学生生活調査」

よりQUICK算出 -

住宅購入費用

- 住宅購入資金(全国平均)

一戸建ての場合

4,397万円

マンションの場合

4,545万円

出所:住宅金融支援機構「2020年度 フラット35利用者調査」

-

リフォーム費用

- リフォーム資金

- 181万円

出所:国土交通省住宅局「令和2年度 住宅市場動向調査報告書」

-

医療費用

- 医療費の自己負担

入院時の1日あたりの自己負担費用

23,300万円

出所:生命保険文化センター「令和元年度 生活保障に関する調査」

-

介護費用

- 介護費の自己負担

(公的介護保険サービスの自己負担費用を含む)

介護費用(月額)

83,000万円

出所:生命保険文化センター「2021(令和3)年度

生命保険に関する全国実態調査」

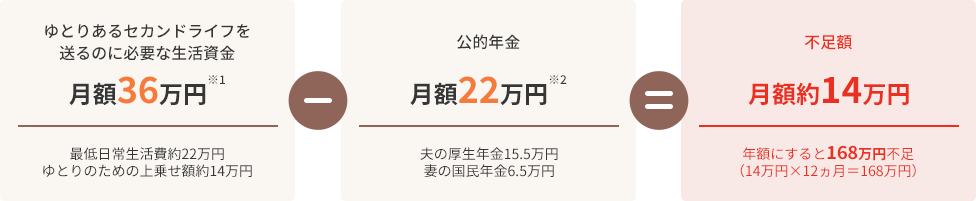

夫が厚生年金に40年加入の片働き夫婦の標準モデル

夫が厚生年金に40年加入の片働き夫婦の標準モデル

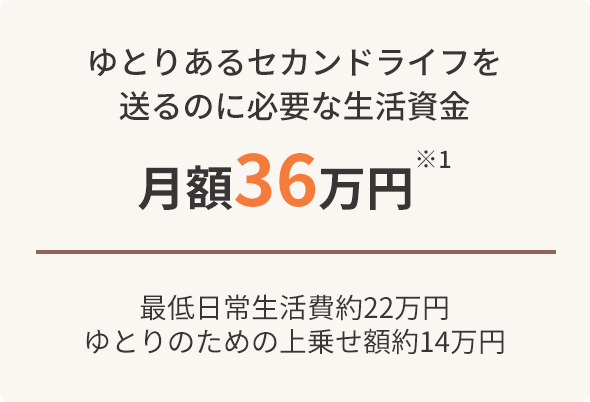

※1 生命保険文化センター「令和元年度 生活保障に関する調査」(夫婦2人で老後をおくる場合)

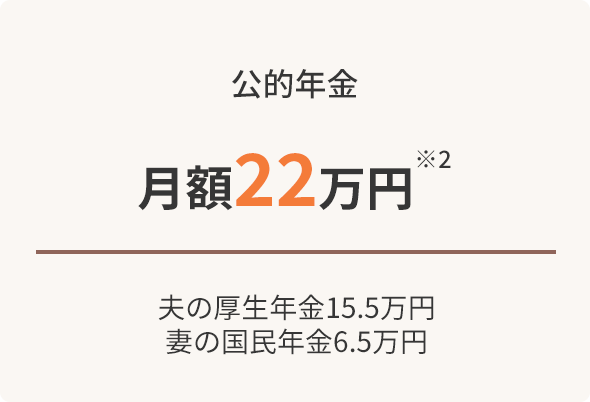

※2 厚生労働省の令和3年度モデル年金月額(夫婦2人、夫は平均的賃金43.9万円で厚生年金に40年加入、妻は国民年金に40年加入)

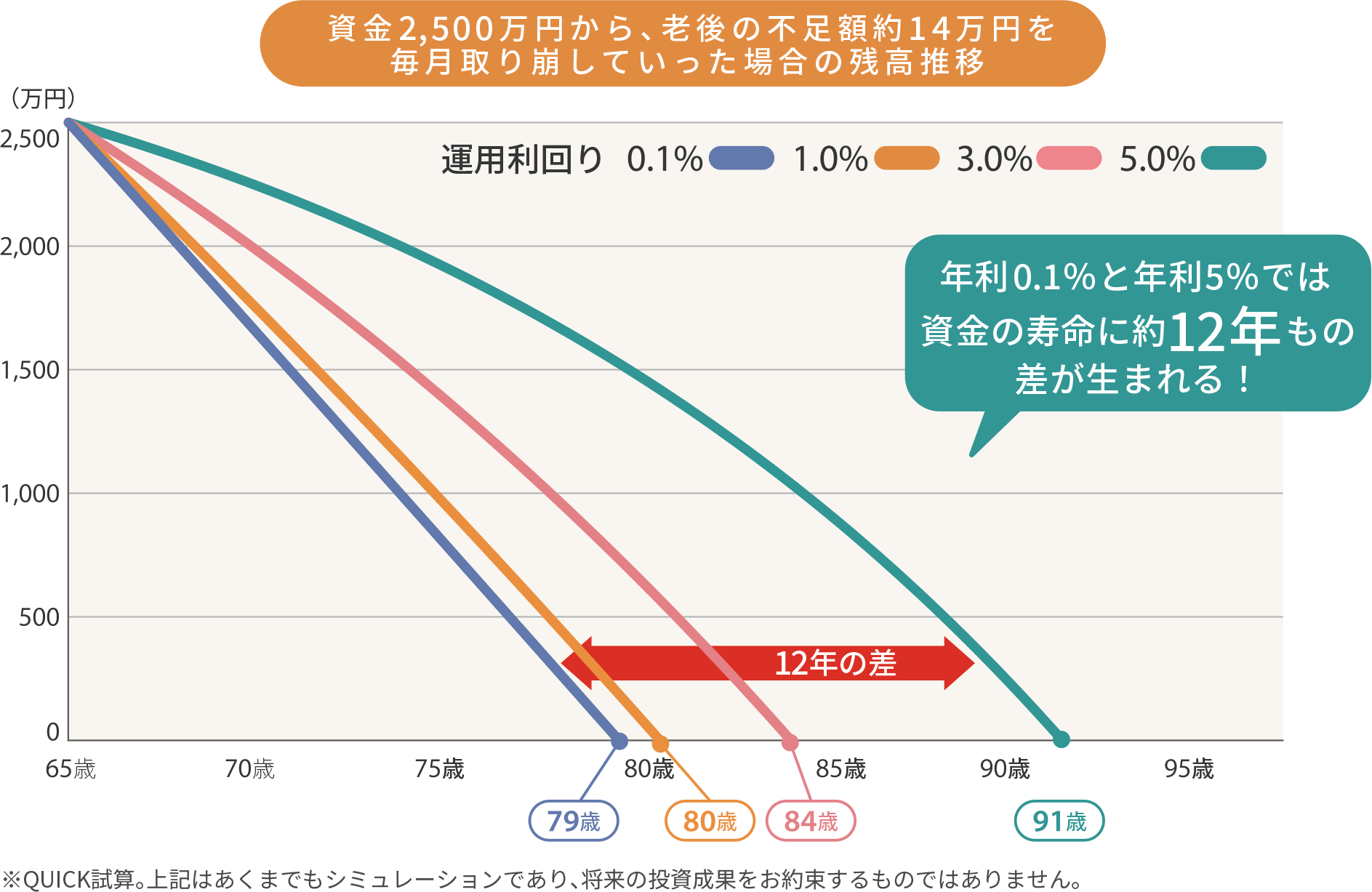

ゆとりある

セカンドライフのために

お金の寿命も延ばしませんか?

人生100年時代に備えて、

資産運用を行い、

お金に長生きさせましょう。

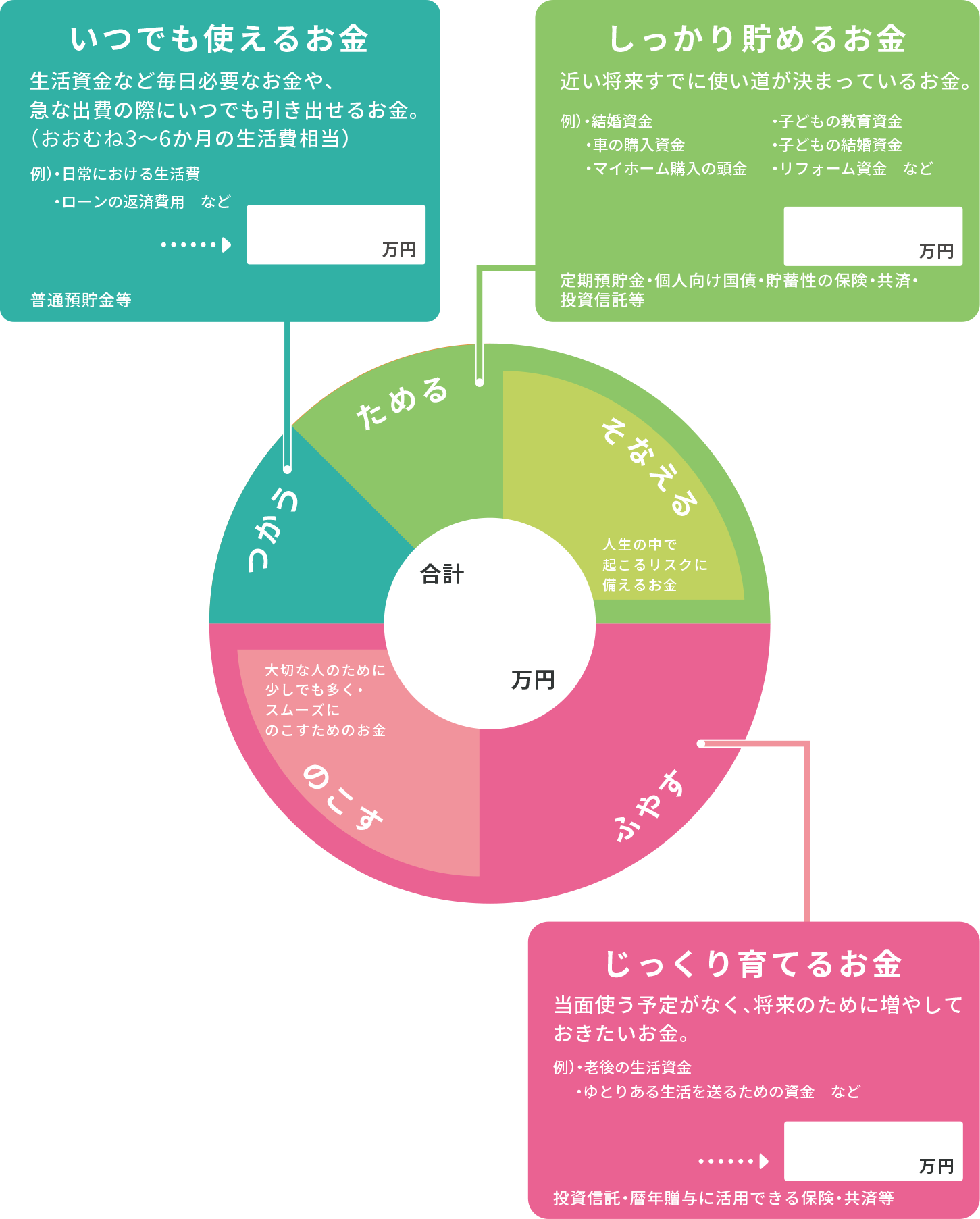

お持ちの資金(または収入)を目的に応じて色分けしましょう

お持ちの資金(または収入)を、色分けしてみましょう。

そうすることで、どのような金融商品を選べば良いかが分かってきます。

初心者には投資信託がおすすめ!

資産形成・資産運用をしようと思っても何をどう始めれば良いのかわからない…

そんな方には、投資信託がおすすめ!初心者の方からも人気を集めています。

投資信託のメリット

-

手軽に分散投資を

することができます。 -

資産運用のプロに

お任せすることができます。 -

個人では投資しにくい投資対象に

少額から投資することができます。

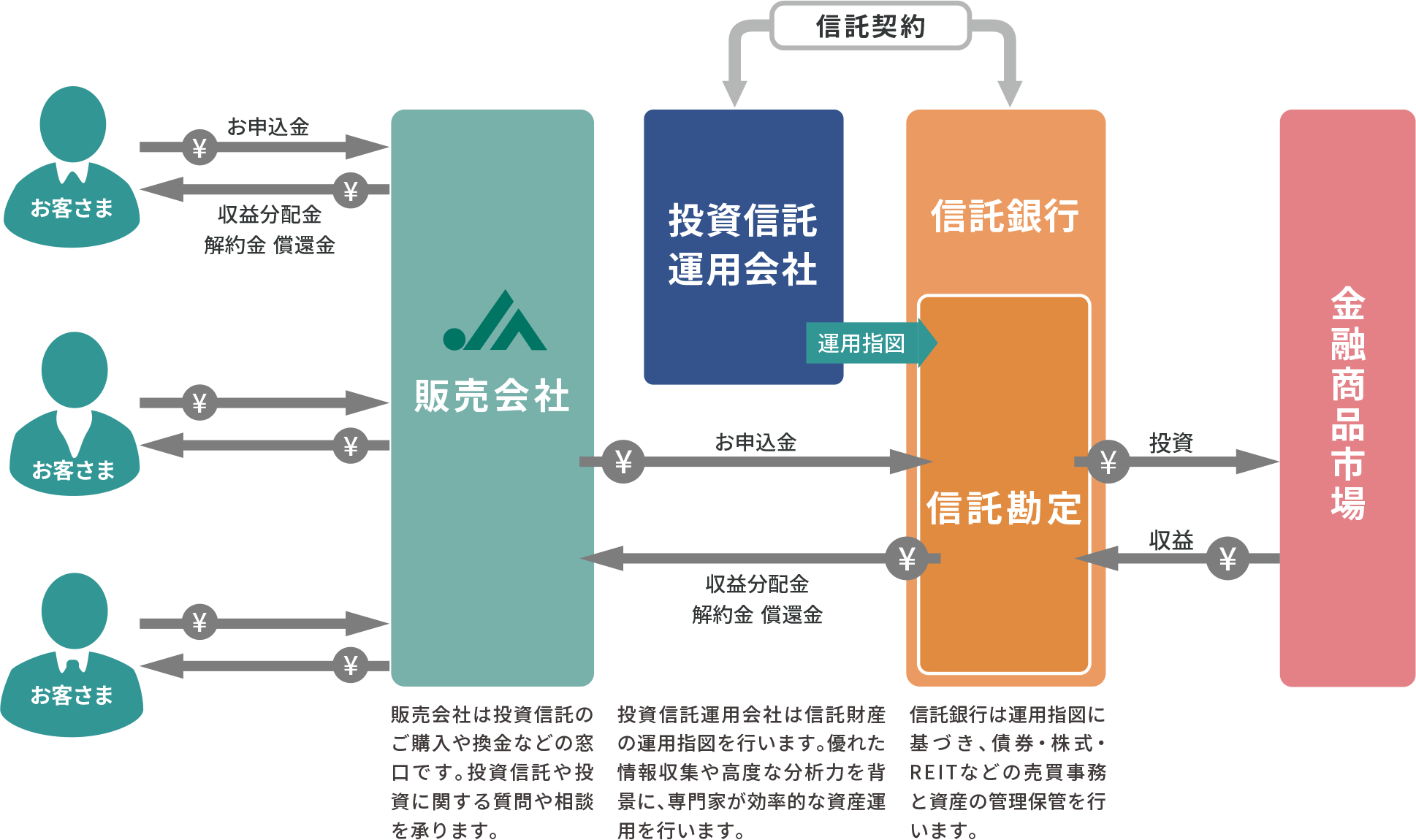

投資信託のしくみ

投資信託は、多くのお客さまから集めた資金を一つにまとめ、大きな資金にして専門家が運用する金融商品です。

投資信託の販売を販売会社が、運用を投資信託運用会社が、資産の管理を信託銀行がそれぞれ行い、

三つの会社の業務は分離・独立しています。

お客さまから投資された資金は、信託財産として分別保管が行われています。

万一、販売会社、投資信託運用会社、信託銀行(信託勘定)いずれかが

破綻しても、投資信託の信託財産は、法律や制度にしっかり守られ安全です。

※投資信託の資産価値は資産運用実績に応じて変動するため、元本は保証されていません。

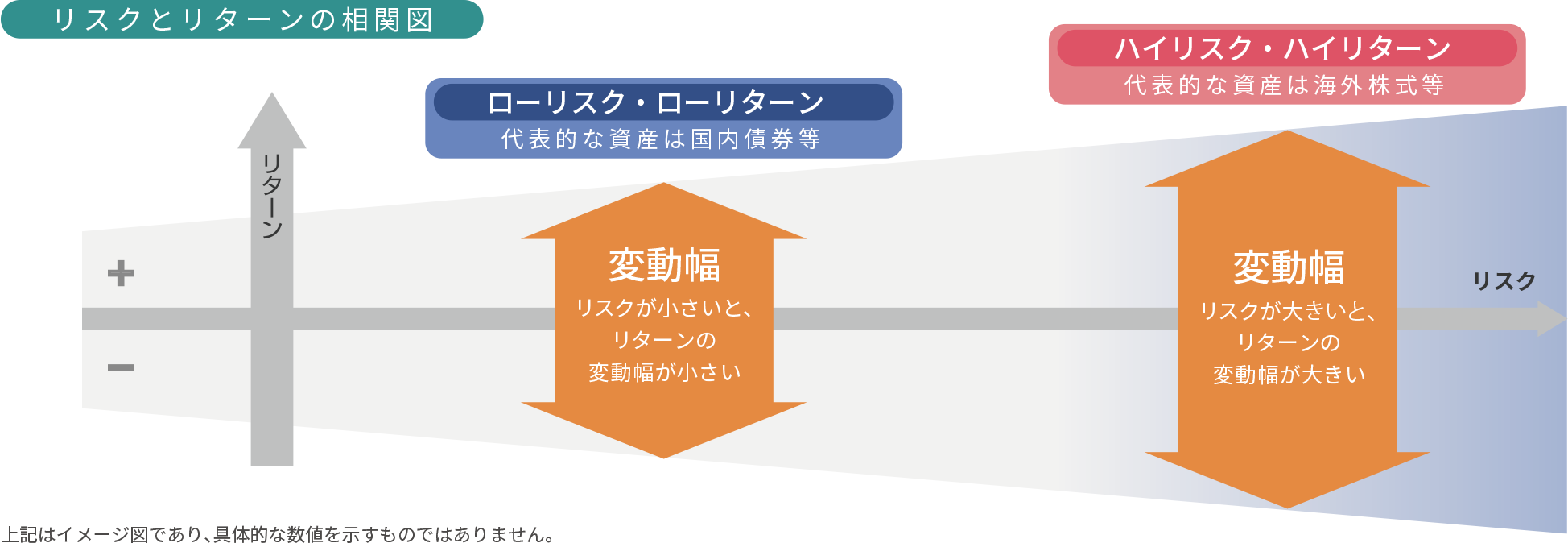

リスクって損のことだと思っていませんか?

投資には、つねに「リスクとリターン」を伴います。「リスク=危険」のイメージがあるかもしれませんが、

投資の世界ではリスクとは「収益(リターン)の変動幅」を意味します。投資を始めるにあたっては、

このリスクとリターンの関係を理解することが大切です。

- 資産分散

- 長期投資

- 時間分散

これらを組み合わせることで、リスクを抑えた運用が可能です。

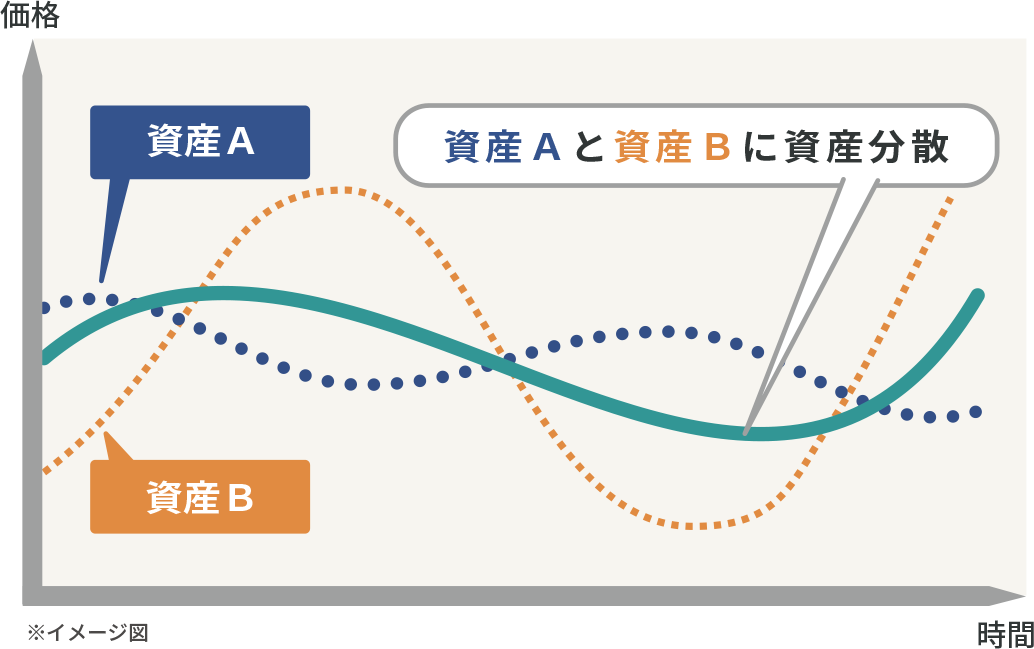

資産分散

値動きを抑えるには「資産を分散」するのが効果的

一つの資産に投資すると、投資成果はその資産の値動きに左右されます。

異なる値動きをする資産を組み合わせると、値動きの変動幅を小さくすることが期待できます。

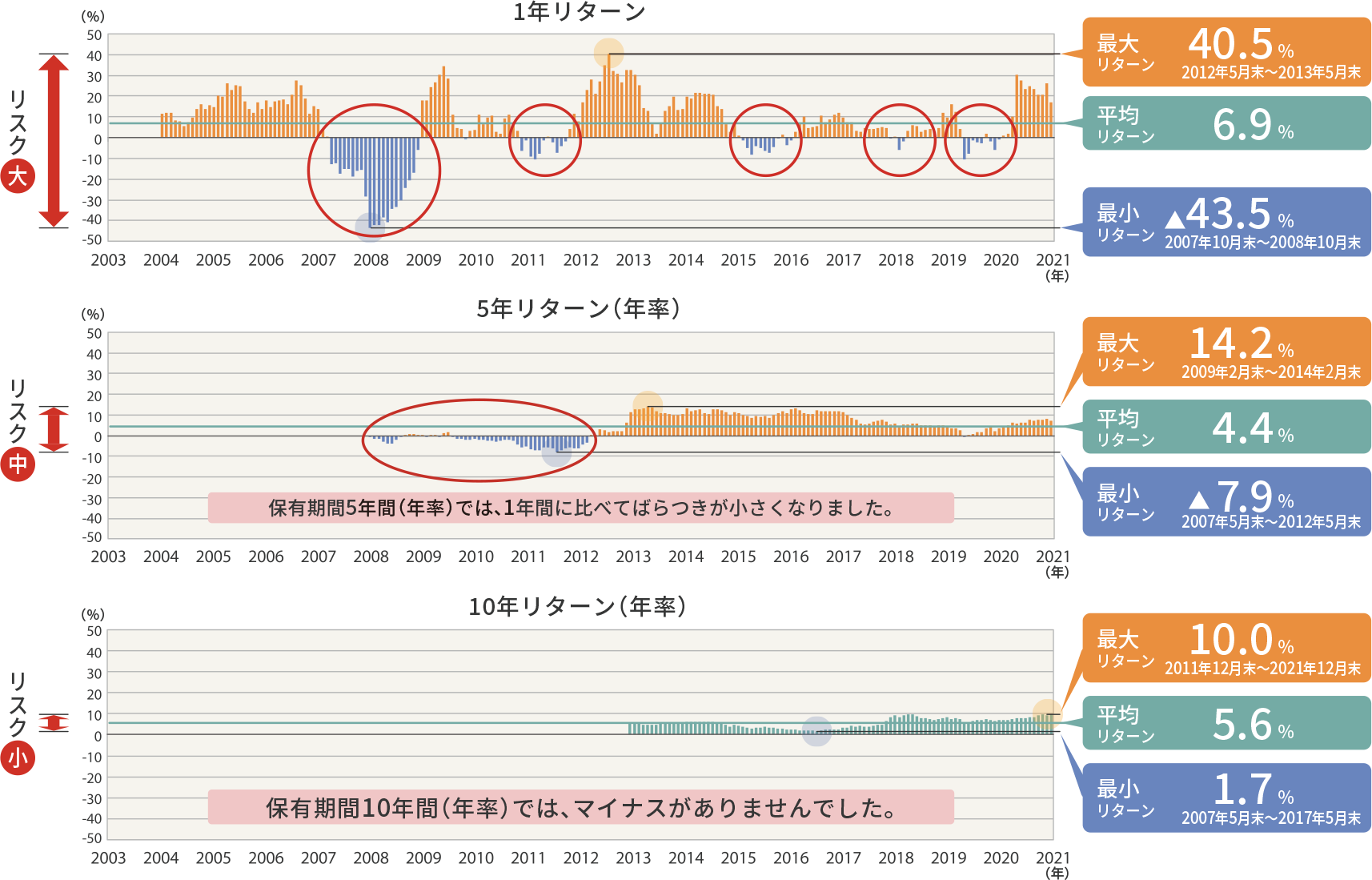

長期投資

「分散×長期」なら、リスクを抑えた運用ができます

資産分散に加えて、長期的な投資をすることで、短期的な投資に比べて年間リターンの

変動幅(リスク)を抑えることが期待できます。

出所 QUICK ※国内公募の全追加型株式投信(ETF除く)を対象としたファンドタイプ毎の指数。QUICK独自の分類。各ファンドタイプの値動きは信託報酬を控除したリターンを基に計算※1年リターンは各月末を基準に1年前からのリターン、5年リターンは各月末を基準に5年前からのリターン、10年リターンは各月末を基準に10年前からのリターンを、それぞれ計算し、年率換算した値。▲はマイナス。※6資産分散投資は、国内債券型、海外債券型、国内株式型、海外株式型、国内REIT型、海外REIT型に6分の1ずつ均等投資したものとして計算。※期間:2003年10月末~2021年12月末。※投資信託の実績を表示していますが、将来のリターンを保証するものではありません。

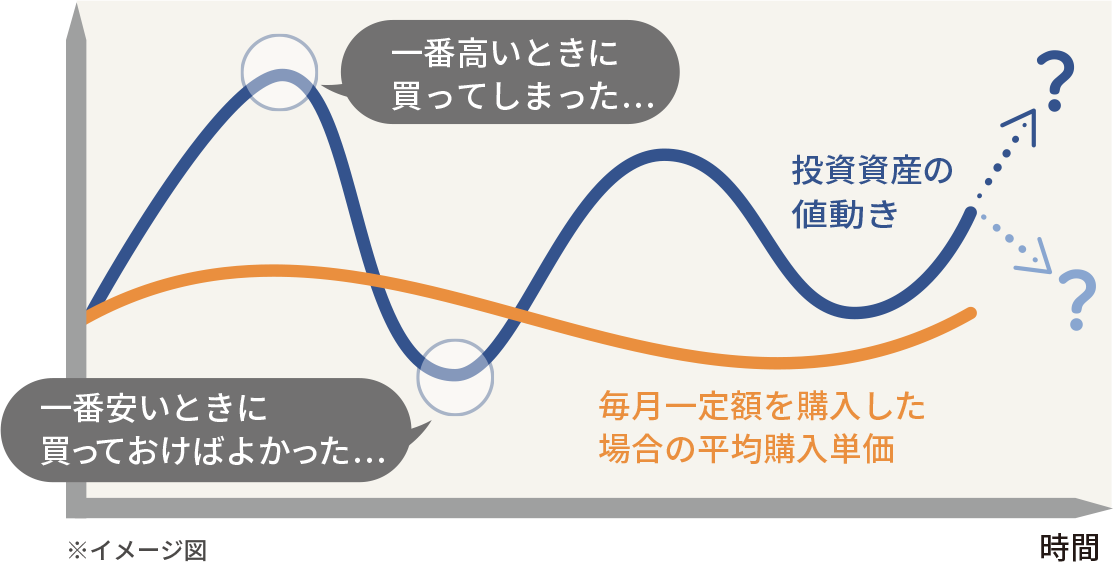

時間分散

時間分散を行うと平均購入単価を低く抑えられます

一度にまとめて投資する「一括投資」ではなく、タイミングを分けて投資をする

「時間分散」という方法があります。

一定金額ずつ定期的に投資をすることで、「価格が高いときには数量を少なく」「安いときには多く」購入できるため、平均購入単価を低く抑えることが期待できます。

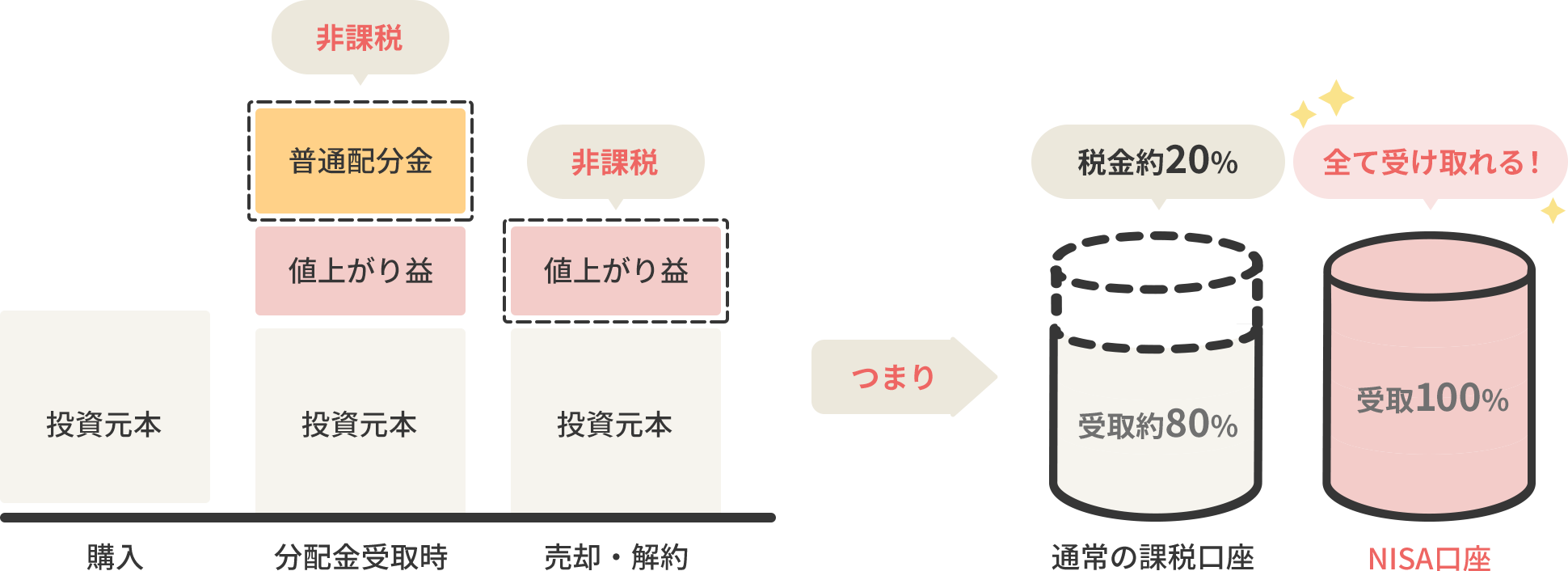

投資信託のスタートには「NISA」がおすすめ!

NISA(ニーサ:少額投資非課税制度)とは、国民の資産形成を応援する国の税制優遇制度です。

通常の証券総合口座の投資では20.315%の税金(復興特別所得税を加味)がかかるのに対し、NISA口座では投資から

得た利益に税金がかかりません。金融庁によると2022年12月末時点で一般NISA・つみたてNISAの口座数は1,800万を超え、日本国民の7人に1人が保有している状況です。NISA買付額も年々伸びており、投資をするなら、ぜひ利用したい仕組みです。

資産運用で利益が出ると…

NISA口座なら

全て受け取れる!

NISAについて

もっと詳しく知りたい方はこちら!

JAバンクの投資信託について

もっと詳しく知りたい方はこちら!

安心でゆとりある将来のために、

JAバンクはお客様と一緒に

資産形成・資産運用を考えます。

ぜひ、ご相談ください。

こまち農業協同組合

登録金融機関 東北財務局(登金)第105号

投資信託に関して

ご留意いただきたい事項

- 投資信託は、貯金等ではありません。

- 投資信託は預金保険・貯金保険の対象ではありません。

- JAバンク*が取り扱う投資信託は、投資者保護基金の対象ではありません。

- JAバンクは投資信託の販売会社であり、投資信託の設定・運用は投資信託会社が行います。

- 投資信託は国内外の有価証券等で運用されるため、信託財産に組み入れられた株式・債券・REIT等の値動きや為替変動に伴うリスクがあります。

このため、投資信託資産の価値が投資元本を下回るリスク等は、投資信託の購入者に帰属します。

詳しくは、契約締結前交付書面、投資信託説明書(交付目論見書)でご確認ください。 - 投資信託の運用による利益および損失は、投資信託の購入者に帰属します。

- 一部の投資信託には、特定日にしか換金できないものがあります。

- 投資信託の購入から換金・償還までの間に、直接または間接的にご負担いただく代表的な費用等には以下のものがあります。

なお、これらの手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。 - 各投資信託の手数料等の詳細は契約締結前交付書面、投資信託説明書(交付目論見書)でご確認ください。

- 購入時:購入時手数料がかかるファンドがあります。

- 運用期間中:運用管理費用(信託報酬・管理報酬等)が日々信託財産から差し引かれます。

- 換金時:信託財産留保額がかかるファンドがあります。

また、外貨に両替して購入・換金するファンドには、上記の各種手数料等とは別に為替手数料がかかります。 - お申込みにあたっては、契約締結前交付書面、投資信託説明書(交付目論見書)を十分お読みいただき、内容をご確認のうえ、ご自身でご判断ください。

*お客さまと取引のある農業協同組合および当該農業協同組合が所在する都道府県の信用農業協同組合連合会ならびに農林中央金庫を含めてJAバンク会員といいます。

[本情報についてのご注意 情報提供:QUICK] - 本情報は、投資勧誘を目的としたものではなく、特定銘柄の購入等を推奨するものではありません。

金融商品等を購入される場合は、ご自身のご判断と責任においてお願いします。 - 本情報は、お客さまご自身のためにのみのご利用とし、本情報の全部または一部を方法の如何を問わず、第三者へ提供することは禁止します。

本情報の提供元及びJAバンクは、本情報の内容について信頼しうる情報をもとに作成していますが、その内容に過誤、脱落等がある場合、または、お客さまが本情報を利用されたことにより損害等を被った場合には、一切責任を負いません。 - 本情報の提供元及びJAバンクは、本情報の正確性及び信頼性を調査確認する義務を負っていません。

- 本情報の内容は、情報提供元またはJAバンクの事由により変更されることがあります。

- 本情報に関する一切の権利は、本情報の提供元に帰属します。本情報の改変等は一切禁止します。